刘建平制图

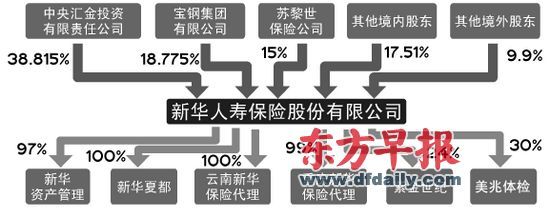

A股将迎来国内第四家保险上市企业——新华人寿保险股份有限公司(下简称“新华人寿”)。

截至9月底偿付能力充足率仅为86.58% “A+H”或融资逾百亿补充资本金

A股将迎来国内第四家保险上市企业——新华人寿保险股份有限公司(下简称“新华人寿”)。根据安排,新华人寿将于11月16日接受中国证监会发审委的IPO审核。

新华人寿将在内地、香港展开招股,融资规模或逾百亿元人民币,这将为偿付能力已连续三年不达标的新华人寿提供资本金补充。

如果审批顺利,新华人寿最快有望年内挂牌上市,这是中国国际金融有限公司今年A股承销的第一个IPO项目。

资料显示,2010年全年新华人寿实现保险业务收入917亿元人民币。以原保险保费收入计,新华人寿是目前国内排名第三大的寿险公司,其市场占有率为8.9%。

H股巨额融资

根据招股申报稿,新华人寿本次拟发行1.5854亿A股, 并同步通过香港公开发行和国际配售发行不超过3.5842亿股H股,如全额行使H股发行的超额配售选择权,则发行不超过4.1218亿股H股。

新华人寿招股申报稿未提及募资规模,但业内人士以目前A股上市的三大保险公司市盈率估算,中国人寿(18.02,0.65,3.74%)(601628)、中国平安(39.97,1.16,2.99%)(微博)(601318)、中国太保(20.99,0.41,1.99%)(601610)今年前三季每股收益分别为0.59元、1.88元和0.82元,按照简单年化收益估算,上述三家保险公司今年的动态市盈率分别约为22倍、15倍和18.6倍。以此为参照,若完成超额配售,新华人寿的募资规模约在85亿至126亿元人民币之间。

偿付能力连续3年不达标

根据中国保监会的规定,国内保险公司须维持与业务相当的最低偿付能力充足率。

新华人寿招股申报稿显示,该公司在2008年、2009年、2010年各年度内,未能符合中国保监会不低于100%的最低偿付能力充足率的要求,其在开设分支机构及分派股利等方面受到限制。此外,该公司投资于无担保债券、不动产、基础设施债权投资计划及进行境外投资也受到限制。

此前,新华人寿曾通过股东增资补充资本金140亿元,以提高偿付能力充足率,该项增资已于今年3月30日获得中国保监会的批准。截至2011年6月30日,其偿付能力充足率曾一度达到106.07%。然而,至2011年9月30日,新华人寿未经审计的偿付能力充足率仅为86.58%。

对于偿付能力充足率快速下滑,新华人寿的解释是:“由于2011年第三季度以来国内资本市场的动荡,特别是债券市场及股票市场的同时下跌,以及一定程度上受到本公司承保业务进一步发展的影响,本公司偿付能力充足率有所下降。”

- 2011-11-14新华人寿缺钱三年 H股巨额融资 PE疯狂涌入

- 2011-11-14新华人寿IPO16日“缩量”上会

- 2011-11-14新华人寿IPO倒计时读秒:轻舟始“过”万重山

- 2011-11-14新华人寿IPO进入冲刺阶段

设为首页

设为首页 加入收藏

加入收藏 网站投稿

网站投稿 繁体

繁体