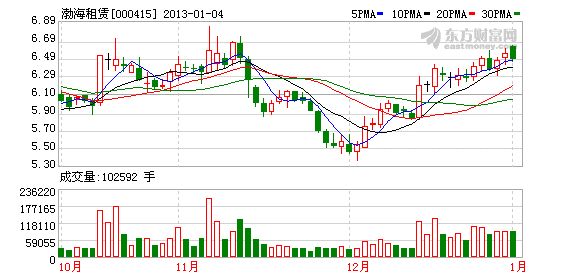

近日,融资租赁业唯一在A股上市的天津渤海租赁有限公司(以下简称“渤海租赁”)披露,股东海航资本将持有该公司限售流通股中的5200万股(占总股本的4.1%)质押给中航信托。市场中关于海航资本母公司海航集团资金链紧张的传闻一直不绝于耳,渤海租赁正成为海航资本的一个现金来源。人们怀疑海航集团旗下众多融资租赁公司成为其融资平台。

股权质押伴随海航高速扩张

2007年底成立于天津的渤海租赁是内资试点融资租赁企业,2011年借壳ST汇通上市。公司称将积极探索租赁产业发展的创新模式,致力于成长为国内最为专业和最具创新力的基础设施租赁金融服务提供商,努力打造国内基础设施租赁第一品牌。而相关媒体报道认为渤海租赁成为海航集团筹资的“买单王”。

质押渤海租赁股权,只是海航集团数量庞大的质押融资活动中冰山一角。据了解,此前海航资本已多次将持有的渤海租赁股份质押,其中仅2011年11月以来,就分别将5.91%的渤海租赁质押给苏州信托有限公司;4.10%的股权质押给了五矿国际信托有限公司;2%的股权质押给陕西省国际信托股份有限公司;10.9%股权质押给中原信托有限公司;6.54%股权质押给中铁信托有限责任公司。海航资本共持有渤海租赁总股本的44.90%。截至目前,海航资本已经质押所持有渤海租赁股总股本的40.8%。此外,2011年12月,渤海租赁向同属于海航资本旗下的渤海国际信托有限公司申请人民币4.86亿元的信托贷款,贷款年利率10.15%,贷款期限一年。2012年6月,渤海租赁发布公告称拟向中原信托有限公司申请人民币3亿元的一年期信托贷款,贷款利率为同期贷款利率基准上浮35%。或许正是基于上述频繁的质押和担保。业内人士认为海航集团的飞速发展就是通过大比例质押而获得融资,高负债、高增长是海航高速扩张的经营特点。

融资、并购、质押不断循环,海航从1993年的1000万元起步,到目前的总资产超3000亿元。但是坊间对于海航集团的资金一直持怀疑态度。2012年7月招商银行因项目风险较大叫停海航定向增发信托计划。两年前,该行已停止对海航集团的贷款。据统计,近3年来,海航系与16家公司合作发行了49款集合信托计划,涉资137.63亿元。人大信托与基金研究所执行所长邢成认为,企业如此密集地发行信托计划,募集巨额资金,说明经营有特殊情况的存在。若无明显的风险,银行和信托公司不会停止发行信托产品。即使该企业行业地位高,信誉程度好,也有可能存在风险。

设为首页

设为首页 加入收藏

加入收藏 网站投稿

网站投稿 繁体

繁体